為替相場と強い相関関係を持つ金利差。中でも【実質金利】と為替相場をFXトレーダーは見逃してはいけません。

実質金利は、名目金利からインフレ率を差し引いた金利ですから、完全に正確な数値を出すことはできなくても、ある程度の数値を把握することはできます。

スイングトレードをはじめ中長期トレードを行うならば、意味合いとおおよその動きを把握しておきましょう。一般的な投資家や初心者のFXトレーダーは、実質金利を把握していませんから、少しアドバンテージを得られるはず。

日米の実質金利差と米ドル/円の動き

まず、日米の実質金利差と米ドル/円の動きについての関連性を見ていただきましょう。

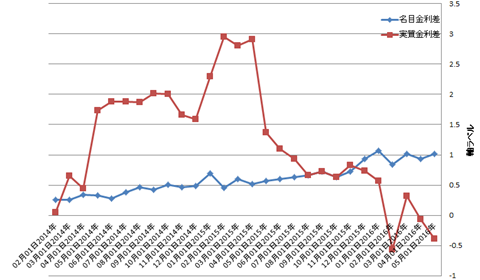

●日米の名目金利差と実質金利差の推移:2014年1月~2016年4月

名目金利差は2年国債金利を利用。

●米ドル/円の日足チャート:DMMFX 2014年~

日米の実質金利差が拡大し、米国の金利が有利になると円安、縮小すると円高方向へと動きやすい傾向がみられる。

2016年は、利上げに関わらず、米国の実質金利がマイナスになっていることから米ドル/円もドル安円高トレンド。米国はインフレ率の指標となる消費者物価指数の前年比が高め。

米国が利上げしたにも関わらず米ドル安円高に動いているのも実質金利差からはうなずける結果ではないでしょうか。

日本は、国債金利は低いものの、消費者物価指数も低いために、実質金利は2014年に比べて上昇しています。デフレのため名目金利に対して実質金利が高い現象が生じています。

実質金利の計算方法

まず、実質金利の計算方法。実質金利差の推移をFXに役立つように計算してくれているサイトは見つからなかったので、計算方法をお伝えします。

正確な実質金利の式 = (名目金利)-(予期インフレーション率)

しかし、予想インフレ率を正確に出すのは難しいため、便宜上、消費者物価の前年比上昇率(食料・エネルギーを含む)から計算します。名目金利の方は政策金利や国債金利を使います。

上記のグラフでは、名目金利=2年国債金利、インフレ率=消費者物価指数(CPI)の前年比上昇率を利用しました。

実質金利=2年国債金利-(消費者物価指数)

- 国債金利データ:リアルタイムの国債及び過去データを取得できます。investing.com

- 世界のFX経済指標グラフ:インフレ率に近い消費者物価指数の予想値・結果のデータ及びグラフがあります。

実質金利と名目金利の正確な関係式やキャッシュフローの関係を知りたい方は、下記の板倉雄一郎事務所で勉強してください。

ついでに、実質金利と名目金利の正確な関係式も覚えておきましょう。

今の日本(2016年)は、名目金利すらマイナスにしているにも関わらず、物価上昇率がマイナス=デフレになっており、日銀が実施したいレベルより実質金利が高めになっています。そのため、投資や消費が増えない状態で、中央銀行は過去の事例や理論を参考にできない難しい立場に立たされていると思います。2014年や2015年は実質金利が大きくマイナスだったのに、日本経済が回復しなかったことは日銀・政府にとって大きな誤算だったはず。

一般に実質金利は、プラスになっているのが正常な状態と言えますが、もしマイナス(物価上昇率>名目金利)になると、金融機関にお金を預けて利息が増えるペースよりも、物(モノ)の値段の上昇の方が速いため、お金の価値が実質的に目減りすることになり、預金者にとって不利になります。その一方で、低金利での借り入れなど、債務者にとっては有利な状況になるため、投資や消費が促進されることになります。通常、実質金利がマイナスになるのは、インフレ率の上昇に対して、利上げが追いついていないのが原因であることが多いです。実質金利の説明

この実質金利の考え方は、FXに役立つことはもちろん、経済や金融政策にも絡んでくる大切な指標。

今後、更に消費者物価指数(前年比)が低下すれば、実質金利は高くなるために円高要因。ただし、金利差の観点から、日米を比較しなければいけないことを忘れずに。

これ、大事なことなのでもう一度、FXトレードのノウハウ=【金利と消費者物価指数から計算できる実質金利差の推移】に注意すること!